Investir com inteligência não significa apenas escolher boas aplicações. Um dos fatores mais importantes — e muitas vezes ignorado — está na tributação. Entender os impostos sobre investimentos é essencial para evitar surpresas desagradáveis, otimizar ganhos e manter-se em conformidade com as exigências da Receita Federal.

Neste artigo, você vai entender quais tributos incidem sobre diferentes modalidades de investimento, como calcular e, principalmente, como usar esse conhecimento a seu favor.

Continue a leitura para investir com mais segurança e rentabilidade.

Tributação nos investimentos: Por que ela importa?

Ao iniciar uma carteira de investimentos, é comum que o foco esteja na rentabilidade bruta das aplicações. No entanto, ignorar a tributação pode

comprometer significativamente os resultados. Impostos mal planejados reduzem o rendimento final e, em casos mais graves, a falta de atenção às obrigações fiscais pode gerar multas e outros problemas com a Receita Federal.

Compreender os impostos sobre investimentos não é apenas uma medida preventiva. Trata-se de uma estratégia essencial para

proteger o seu patrimônio e melhorar a performance financeira

ao longo do tempo.

Veja por que a tributação merece atenção:

- Evita erros na declaração do Imposto de Renda;

- Reduz o risco de penalidades por omissões ou cálculos incorretos;

- Permite organizar melhor entradas e saídas de recursos;

- Facilita a comparação entre investimentos com base no retorno líquido real.

Quais são os impostos que incidem sobre os investimentos no Brasil?

A maior parte dos investimentos financeiros é tributada. O tipo e a forma de cobrança

variam

conforme o produto escolhido e o prazo da aplicação. Os dois principais tributos aplicáveis são o Imposto de Renda (IR) e o IOF (Imposto sobre Operações Financeiras).

Imposto de Renda (IR)

O IR é o tributo mais relevante para quem investe. Ele incide sobre os rendimentos obtidos e pode ser recolhido automaticamente pela instituição financeira ou exigido na declaração anual, dependendo da modalidade de investimento. As alíquotas são

definidas por lei e seguem regras específicas conforme o prazo ou tipo de operação.

IOF (Imposto sobre Operações Financeiras)

Já o IOF é cobrado em resgates feitos

nos primeiros 30 dias de uma aplicação de renda fixa. A alíquota começa alta e vai diminuindo dia após dia, até atingir zero no 30º dia. É uma tributação com foco no curto prazo e, por isso, precisa ser considerada especialmente em aplicações de liquidez rápida.

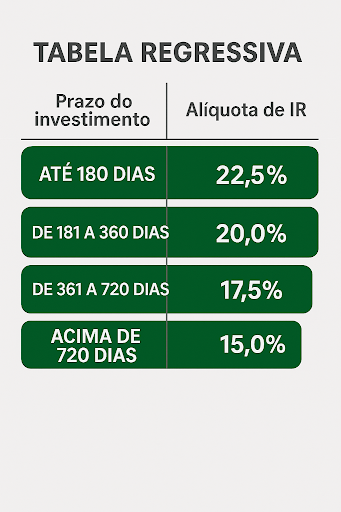

Como funciona a tabela regressiva do Imposto de Renda?

Para aplicações como CDBs, LCIs, LCAs e fundos de renda fixa, o IR segue uma tabela regressiva:

Esse modelo incentiva o investimento de longo prazo, com menor tributação à medida que o dinheiro permanece aplicado por mais tempo.

Tributação na renda fixa e na renda variável: O que muda?

A forma de calcular e recolher os impostos varia conforme o tipo de investimento. É fundamental entender essas diferenças para fazer escolhas mais conscientes e compatíveis com seus objetivos.

Renda fixa

Inclui aplicações como CDB, Tesouro Direto, LCIs, LCAs e debêntures. A tributação funciona da seguinte forma:

Imposto de Renda: segue uma

tabela regressiva, com alíquotas que diminuem conforme o tempo da aplicação. Quanto mais tempo o recurso permanece investido, menor é o imposto pago sobre o rendimento.

IOF: incide apenas nos resgates realizados em até 30 dias, com exceção de produtos isentos como LCI e LCA.

Renda variável

A tributação na renda variável, que envolve ações, ETFs e fundos imobiliários, tem regras distintas:

Operações comuns (swing trade): alíquota de 15% sobre o lucro.

Day trade: alíquota de 20% sobre o lucro das operações realizadas no mesmo dia.

Isenção: vendas mensais de ações de até R$ 20 mil são isentas de IR, desde que haja lucro e o limite seja respeitado.

Fundos Imobiliários (FIIs): os rendimentos (dividendos) pagos mensalmente são, em geral, isentos de IR para pessoas físicas, mas os ganhos de capital com venda de cotas são tributados em 20%.

Fundos de investimento e o come-cotas: O que você precisa saber

Ao investir em fundos de renda fixa ou multimercado, é importante compreender uma regra específica da tributação: o come-cotas. Esse mecanismo

antecipa a cobrança do Imposto de Renda duas vezes por ano — nos meses de

maio e novembro — utilizando a menor alíquota prevista na tabela regressiva.

Na prática, essa antecipação reduz a base de cálculo do imposto no momento do resgate, já que parte do IR foi recolhida ao longo do tempo. É importante destacar que essa regra

não se aplica aos fundos de ações, nos quais a tributação ocorre somente no resgate, com alíquota fixa de 15%.

Como declarar investimentos no Imposto de Renda

Declarar corretamente os investimentos é uma obrigação legal e evita problemas com o Fisco. A Receita Federal exige a declaração nos seguintes casos:

- Rendimentos tributáveis acima do limite anual estabelecido;

- Posse de bens ou direitos superiores a R$ 300 mil;

- Ganho de capital com venda de ativos, como ações ou imóveis.

Cuidados na hora de declarar:

- Utilize os informes disponibilizados pelas instituições financeiras para lançar saldos e rendimentos corretamente;

- Escolha os códigos apropriados para cada tipo de aplicação, conforme a categoria do investimento;

- No caso de lucro com venda de ações, imóveis ou fundos imobiliários, preencha também o GCAP (Programa de Apuração dos Ganhos de Capital).

Manter esses

registros atualizados

facilita a organização fiscal e reduz riscos de penalidades.

Investimentos isentos de IR: Onde aplicar sem pagar imposto?

Algumas aplicações contam com isenção de Imposto de Renda para pessoas físicas, o que pode representar uma vantagem significativa no longo prazo — principalmente para investidores que buscam segurança e eficiência tributária.

Principais investimentos isentos:

LCIs e LCAs: isentos de IR e indicados para perfis conservadores;

Debêntures incentivadas:

voltadas ao financiamento de projetos de infraestrutura;

Fundos Imobiliários (FIIs): isenção sobre rendimentos mensais, desde que o investidor siga as regras vigentes;

Ações: vendas de até R$ 20 mil por mês, com lucro, são isentas de IR.

Vale lembrar que, apesar da isenção,

é essencial analisar o investimento como um todo — considerando rentabilidade, liquidez, risco e adequação ao seu perfil.

Como fazer um bom planejamento tributário nos investimentos

A forma como você organiza seus investimentos pode influenciar diretamente na carga de impostos sobre os rendimentos. Um bom planejamento tributário ajuda a

maximizar o retorno líquido e evita surpresas no momento da declaração.

Dicas para reduzir legalmente os impostos sobre investimentos:

- Aproveite a tabela regressiva do IR, mantendo recursos aplicados por prazos mais longos;

- Reinvista ganhos em ativos com isenção fiscal;

- Acompanhe o limite mensal de R$ 20 mil em vendas de ações para garantir a isenção;

- Compense prejuízos em bolsa com ganhos futuros, desde que devidamente registrados.

Contar com o apoio de uma contabilidade especializada garante um

acompanhamento estratégico e alinhado com a legislação vigente, contribuindo para uma gestão financeira mais eficiente.

Erros comuns ao lidar com a tributação de investimentos

Mesmo investidores experientes podem cometer falhas na hora de declarar ou calcular os impostos sobre investimentos. Esses erros, além de comprometerem a regularidade fiscal, podem resultar em multas e autuações da Receita Federal.

Principais falhas que você deve evitar:

- Desconsiderar o IOF em aplicações de curto prazo;

- Não registrar prejuízos obtidos em operações de renda variável;

- Omitir lucros com ações, mesmo que dentro do limite de isenção;

- Deixar de declarar fundos, CDBs ou aplicações no Tesouro Direto como bens no Imposto de Renda.

A omissão de rendimentos pode gerar multas de até 150% sobre o valor devido (Fonte: Receita Federal). Por isso, manter o controle e buscar orientação profissional é sempre o melhor caminho.

Perguntas frequentes

Quais são os impostos sobre investimentos?

Os principais impostos que incidem sobre investimentos no Brasil são o Imposto de Renda (IR) e o IOF (Imposto sobre Operações Financeiras), dependendo do tipo e prazo da aplicação.

Qual a alíquota de imposto sobre investimentos?

A alíquota do IR varia conforme o tipo de investimento. Em renda fixa, segue tabela regressiva de 22,5% a 15%. Em ações, é de 15% (operações comuns) ou 20% (day trade).

Quanto pago de imposto sobre investimentos?

O valor do imposto depende do rendimento obtido, do prazo da aplicação e da categoria do ativo. Fundos, CDBs e ações têm regras próprias de cálculo e recolhimento.

Qual o imposto sobre o CDB?

O CDB sofre incidência de IR conforme a tabela regressiva. A alíquota começa em 22,5% (até 180 dias) e chega a 15% para aplicações acima de 720 dias. Também pode haver IOF se o resgate ocorrer em até 30 dias.

Qual tipo de investimento não paga imposto?

LCIs, LCAs, debêntures incentivadas e dividendos de fundos imobiliários (FIIs) são isentos de IR para pessoas físicas, desde que sigam as condições exigidas pela legislação.

Como não pagar imposto sobre investimentos?

É possível investir em produtos isentos de IR ou aproveitar limites legais, como vender até R$ 20 mil em ações por mês com lucro. Um planejamento tributário é essencial para reduzir a carga fiscal.

O que é o come-cotas e como ele afeta meus investimentos?

O come-cotas é a antecipação da cobrança de IR em fundos de renda fixa e multimercado. Ele ocorre duas vezes por ano (maio e novembro) e reduz a base de cálculo no resgate final.

Como funciona a tabela regressiva do IR em renda fixa?

Quanto maior o prazo da aplicação, menor a alíquota de IR. Começa em 22,5% (até 180 dias) e vai até 15% (aplicações acima de 720 dias), incentivando o investimento de longo prazo.

Preciso declarar investimentos isentos de IR no Imposto de Renda?

Sim. Mesmo isentos, esses investimentos devem ser informados na ficha de bens e direitos, com o saldo referente a 31 de dezembro do ano-base.

Qual a alíquota de IR sobre ações?

Em operações comuns (swing trade), a alíquota é de 15% sobre o lucro. Em day trade, sobe para 20%. Vendas de até R$ 20 mil por mês são isentas, se houver lucro.

Quando o IOF é cobrado em investimentos?

O IOF incide apenas em resgates realizados em até 30 dias em aplicações de renda fixa. A alíquota diminui progressivamente até zerar no 30º dia.

Como compensar prejuízos em investimentos na Bolsa?

Prejuízos em operações com ações ou FIIs podem ser compensados com lucros futuros da mesma natureza, reduzindo o valor do IR a pagar — desde que devidamente registrados.

O que acontece se eu não declarar corretamente meus investimentos?

A omissão ou erro na declaração pode resultar em multa de até 150% sobre o imposto devido, além de gerar pendências no CPF e restrições com a Receita Federal.

Vale a pena escolher investimentos apenas pela isenção de IR?

Não. A isenção deve ser um dos critérios, mas não o único. É essencial avaliar a rentabilidade líquida, o risco e os objetivos financeiros para tomar uma decisão equilibrada.

Se eu tiver prejuízo em ações, ainda preciso pagar imposto?

Não. Quando há prejuízo, não há IR a ser recolhido. Porém, é essencial registrar esse prejuízo para que ele possa ser compensado com lucros futuros.

Resgatar um investimento em um mês diferente pode mudar o valor do imposto?

Sim. No caso de investimentos com tabela regressiva, quanto mais tempo o dinheiro permanece aplicado, menor será a alíquota do IR incidente.

A instituição financeira é sempre responsável por recolher o imposto?

Nem sempre. Em muitos investimentos, como ações e fundos imobiliários, o investidor é o responsável por apurar o lucro e gerar o DARF mensal para pagamento do IR devido.

A venda de cotas de fundo imobiliário tem isenção de IR?

Não. Diferente dos rendimentos mensais, o lucro na venda das cotas de FIIs é tributado em 20% e deve ser pago via DARF até o último dia útil do mês seguinte à venda.

Investimentos no exterior também são tributados?

Sim. Lucros e dividendos de aplicações no exterior devem ser declarados e tributados conforme as regras brasileiras. Ignorar isso pode gerar problemas com a Receita Federal.

Aplicações em nome de filhos ou dependentes geram obrigações fiscais?

Sim. Mesmo investimentos em nome de menores precisam ser declarados, e os rendimentos devem ser informados no Imposto de Renda do responsável legal.

Contabilidade e auditoria | Segato Contabilidade

Compreender os impostos sobre investimentos é essencial para garantir que seu dinheiro esteja rendendo de verdade — e de forma legal. Saber onde, quanto e como o imposto é cobrado permite

escolhas mais conscientes e rentáveis. Além disso, manter-se em dia com o Fisco evita surpresas e abre caminho para um crescimento financeiro sustentável.

Na dúvida, busque o apoio de uma assessoria contábil especializada. Aqui na Segato Contabilidade, ajudamos você a investir melhor, pagar o justo e crescer com segurança.

Gostou do conteúdo? Compartilhe com quem também investe e deixe nos comentários quais dúvidas você ainda tem sobre tributação nos investimentos.

Para mais informações, fale com a

Segato contabilidade, que presta serviços de serviços de contabilidade, auditoria, terceirização e consultoria. Empresas de contabilidade que entendem

a realidade do seu negócio

podem favorecer todo o seu core business.

Clique aqui para entrar em contato.

Fique por dentro de todos os serviços que a Segato tem a oferecer! E não deixe de conferir os conteúdos da central educativa!